【东方策略周报0922】好意思联储降息,A股风险偏好角落改善

(开首:市集投研资讯)

酌量论断]article_adlist-->本周(9/18-9/20)A股市集指数一齐飞腾,沪深300、上证综指和创业板指折柳飞腾+1.3%、+1.2%和+0.1%。其中房地产(+6.9%)、有色金属(+5.2%)、家用电器(+4.3%)涨幅较大,医药生物(-0.8%)、国防军工(-0.8%)、农林牧渔(-0.4%)跌幅较大。沪深300的PE(TTM)为10.94倍,风险溢价为7.1%并仍在1倍尺度差隔邻,万得全A、沪深300等指数的PB(LF,内地)分位数均在历史低位,其中万得全A、沪深300和创业板指的PB(LF,内地)分位数在负一个尺度差以下。好意思国、香港市集飞腾澄澈。本周(9/18-9/20)恒生指数飞腾+5.1%,谈琼斯工业指数飞腾+1.6%,纳斯达克指数飞腾+1.5%,标普500指数飞腾+1.4%。

国务院总理李强主理召建国务院常务会议,酌量促进创业投资发展的联系举措。会议指出,要尽快绽开“募投管退”各设施存在的堵点卡点,救助合适条目的科技型企业境表里上市,纵容发展股权转让、并购市集,推论什物分派股票试点,饱读吹社会成本设立市集化并购母基金或创业投资二级市集基金。要推动国资出资成为更有担当的遥远成本、耐性成本,完善国有资金出资、窥伺、容错、退出关系政策措施。要落实成本市集改动重心举措,健全成本市集功能。

国度发改委在新闻发布会上默示,将加速推动各项政策落地顺利,重心在加速推动重心改动任务落地、加大宏不雅调控力度、深入实施扩大内需计谋、加速建设当代化产业体系、加大保障改善民生力度等五方面发力。

9月18日,好意思联储秘书将联邦基金利率宗旨区间下调50个基点,降至4.75%至5.00%之间的水平。这是好意思联储自2020年3月以来初次降息,象征着好意思国货币政策开启新一轮宽松周期。在新闻发布会上,好意思联储主席鲍威尔默示,好意思联储的经济预测摘记中莫得任何践诺标明其急于完成降息,数据将推动货币政策采选,降息将凭证需要加速、延缓或暂停;好意思联储莫得处于任何预设景况,将赓续逐次会议地作念决定;总共东谈主王人不应当觉得降息50个基点是新速率。

9月20日,证监会矫正发布《证券公司风险掌握宗旨缱绻尺度门径》,对质券公司投资股票、开展作念市等业务的风险掌握宗旨缱绻尺度进行了完善,对优质证券公司的风控宗旨得当给予优化,放宽高评级优质券商风险成本准备调遣总共和表表里资产总数折算总共。

A股市集飘荡为主,建议关注结构性契机。我国改动参预深水区,房地产市集跌幅有所收窄,但对经济的攀扯仍相对较大;外部环境的复杂性和不细则性澄澈上升,里面宏不雅政策以配合调遣产业结构为主。PMI 重回减弱区间,宏不雅经济的开荒力度仍不清明。宏不雅基本面和微不雅事迹的好转需要耐性不雅察。证监会赓续执行严监管政策。打击财务作秀、讹诈上市,一以贯之持续打击实控东谈主等“要津少数”不法如故当今重心责任。咱们觉得,结构性行情可关注红利和科技两个方面,从下到上挖掘投资契机:

(1) 红利方面:银行、公用事迹、石油石化、交通运载;

(2) 科技方面:新能源、通讯、电子、机械、军工。

风险提醒]article_adlist-->一、经济复苏不足预期

二、政策推动不足预期

01

本周市集讲求

本周(9/18-9/20)A股市集指数一齐飞腾,沪深300、上证综指和创业板指折柳飞腾+1.3%、+1.2%和+0.1%。其中房地产(+6.9%)、有色金属(+5.2%)、家用电器(+4.3%)涨幅较大,医药生物(-0.8%)、国防军工(-0.8%)、农林牧渔(-0.4%)跌幅较大。

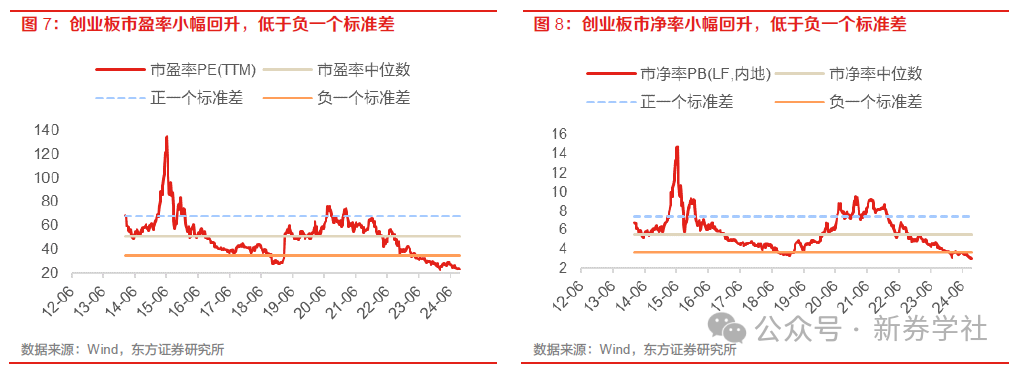

沪深300的PE(TTM)为10.94倍,风险溢价为7.1%并仍在1倍尺度差隔邻,万得全A、沪深300等指数的PB(LF,内地)分位数均在历史低位,其中万得全A、沪深300和创业板指的PB(LF,内地)分位数在负一个尺度差以下。

好意思国、香港市集飞腾澄澈。本周(9/18-9/20)恒生指数飞腾+5.1%,谈琼斯工业指数飞腾+1.6%,纳斯达克指数飞腾+1.5%,标普500指数飞腾+1.4%。

申万一级行业估值来看,PE估值中,社会劳动、公用事迹与食物饮料等估值处于历史低位,房地产、煤炭、建筑材料估值处于历史高位;PB估值中,农林牧渔、医药生物等行业估值处于历史低位。

放置9月20日,原油价钱为74.64好意思元/桶,较上周飞腾+2.6%,黄金价钱为2646好意思元/盎司,较上周飞腾+1.4%;好意思元指数为100.73,较上周下降-0.4%,好意思元兑离岸东谈主民币汇率为7.04,较上周飞腾-0.8%。

放置9月20日,中国10年期国债收益率为2.04%,10年期好意思债收益率为3.73%,本月中好意思10年期利差有所上升。

02

宏不雅与政策分析

国内务策:救助经济复苏,推动高质地发展

国务院政策

9月15日,国务院办公厅印发《对于践行大食物不雅构建多元化食物供给体系的意见》。《意见》指出锚定建设农业强国宗旨,教训大农业不雅、大食物不雅,推动农业供给侧结构性改动,在保护好生态环境的前提下,从耕地资源向总共这个词国土资源拓展、从传统农作物和畜禽资源向更丰富的生物质源拓展,灵验促进食物新品种、新规模、新期间开发,加速构建粮经饲统筹、农林牧渔结合、植物动物微生物并举的多元化食物供给体系,罢了各类食物供求平衡,为确保国度食粮安全、建设农业强国提供坚实保障。具体提议3方面14项重心任务,包括积极发展经济林和林下经济,稳健开发丛林食物质源,加速发展真切海衍生,科学开发江河湖海食物质源;尽快冲破微生物组学、大数据、材料科学与智能制造、食物养分品性智能评价等前沿期间;深入实施国民养分野心,完善养分健康尺度体系,饱读吹企业开发养分健康食物;开展食物养分健康消耗科普宣传,指引住户减油增豆、增禽增奶,增多蔬果、水居品及全谷物消耗。

证监会政策

9月20日,证监会矫正发布《证券公司风险掌握宗旨缱绻尺度门径》。与现行风险掌握宗旨体系比拟,《风控宗旨门径》主要调遣完善以下践诺:一是对质券公司投资股票、作念市等业务的风险掌握宗旨缱绻尺度给予优化,进一步指引证券公司充分阐述遥远价值投资、服求实体经济融资、劳动住户钞票不停等功能作用。二是凭证证券公司风险不停水平,优化风控宗旨分类调遣总共,救助合规庄重的优质证券公司戒指进步成本使用效果,更好为实体经济提供详尽金融劳动。三是对质券公司总共业务步履纳入风险掌握宗旨欺压范畴,明确证券公司参与公募REITs等新业务风险掌握宗旨缱绻尺度,进步风险掌握宗旨体系的完备性和科学性,夯实风控基础。四是对转变业务和风险较高的业务从严设立风险掌握宗旨缱绻尺度,加强监管力度,提高监管灵验性。此外,为安详有序过渡,《风控宗旨门径》设立了一定的过渡期,于2025年1月1日起负责奉行。

国际政策:好意思联储降息

9月18日,好意思联储秘书将联邦基金利率宗旨区间下调50个基点,降至4.75%至5.00%之间的水平。这是好意思联储自2020年3月以来初次降息,象征着好意思国货币政策开启新一轮宽松周期。在新闻发布会上,好意思联储主席鲍威尔默示,好意思联储的经济预测摘记中莫得任何践诺标明其急于完成降息,数据将推动货币政策采选,降息将凭证需要加速、延缓或暂停;好意思联储莫得处于任何预设景况,将赓续逐次会议地作念决定;总共东谈主王人不应当觉得降息50个基点是新速率。

03

行业配置

A股市集飘荡为主,建议关注结构性契机。我国改动参预深水区,房地产市集跌幅有所收窄,但对经济的攀扯仍相对较大;外部环境的复杂性和不细则性澄澈上升,里面宏不雅政策以配合调遣产业结构为主。PMI 重回减弱区间,宏不雅经济的开荒力度仍不清明。宏不雅基本面和微不雅事迹的好转需要耐性不雅察。证监会赓续执行严监管政策。打击财务作秀、讹诈上市,一以贯之持续打击实控东谈主等“要津少数”不法如故当今重心责任。咱们觉得,结构性行情可关注红利和科技两个方面,从下到上挖掘投资契机:

(1)红利方面:银行、公用事迹、石油石化、交通运载;

(2)科技方面:新能源、通讯、电子、机械、军工。

风险提醒

一、经济复苏不足预期

假定宏不雅经济合适预期安详归附,要是出现不足预期的情况,市集进展可能会不足预期。

二、政策推动不足预期

关系产业政策救助要是不足预期,会对该行业的市集进展存负面影响。

证明:本订阅号费力基于东方证券股份有限公司已发布证券酌量请教制作。

证券酌量请教:《好意思联储降息,A股风险偏好角落改善——策略周报0922》

发布日历:2024年9月23日

分析师:薛俊 执业文凭编号:S0860515100002

分析师:张书铭 执业文凭编号:S0860517080001

分析师:段怡芊 执业文凭编号:S0860524010001

特此声明:谢却任何公众媒体约略其他机构未经我司公约授权暗里刊载约略转发我司的证券酌量请教格外摘记、或我司证券分析师和关系责任主谈主员的驳倒意见。提醒我司证券酌量业务客户不要将我司证券酌量请教及驳倒意见等证券酌量劳动践诺转发给他东谈主,提醒我司证券酌量业务客户自若使用公众媒体刊载的证券酌量请教。

免责声明:本践诺仅发送给东方证券酌量所指定客户收受方。其践诺可能包含某些享有依据法律门径具有专属性或需要守秘的信息。任何未经东方证券股份有限公司答允或授权而对所载践诺格外附件进期骗用、线路、分发、复制或其他相同欠妥步履均被严格谢却,且东方证券股份有限公司有权就任何欠妥步履要求步履东谈主抵偿一齐亏空。除罪犯律另有门径,任何情况下,对于使用该践诺所包含的信息所引起的亏空、损伤等后果,东方证券股份有限公司概不承担任何职守。

更多信息请关注微信公众号]article_adlist-->策略专题向下滑动搜检往期合并↓

【日股转变高系列酌量之四】从日股市集改动看若何推动日本企业提高中遥远价值

【东方策略】双柜台景况落地,关注港股投资契机

【日股转变高系列酌量之三】ESG对日股的影响:东京证券往复所政策与上市公司责罚

【日股转变高系列酌量之二】政策对日股的影响:安倍经济学带来的变化

【日股转变高系列酌量之一】日本股市转变高的配景及成因

中国特点估值体系下的央国企投资逻辑

港元汇率、流动性及港股订价

事迹预报偏弱,分化澄澈——2022年度事迹预报分析

全面注册制成心于A股市集遥远发展

再论港股的投资价值

【A股市集2023年度投资策略】固本开新,万物复苏

【二十大请教对重心行业的影响】政策引颈,万里可期

【东方策略】能源转型趋势下的央企投资契机——央企投资系列专题之四

【东方策略】历史复盘——下降之后是回转?(历史数据照亮投资异日系列之一)

【东方策略】从国企改动看央企投资契机——央企投资系列专题之三

【东方策略】布局央企,即在当下——央企投资系列专题之一

【大类资产配置酌量系列请教之港股篇】从汇率的视角看港股的投资契机

【港股22年下半年瞻望】朝阳已近

【港股投资HANDBOOK系列(4)】港股价值那边寻?

【大类资产配置2022年中期策略】以我为主,守正独特

【后疫情期间的投资逻辑之策略篇】把抓后疫情期间投资新顺次

【A股22Q1季报分析】一季报举座普通,但细分行业精彩

【统筹发展和安全专题酌量】从国度安全视角念念考行业投资

【港股投资HANDBOOK系列(1)】港股行业配置和轮动逻

财务选股

向下滑动搜检往期合并↓

现款流:去伪存真丨策略酌量视角的财务选股系列请教(之二)

ROE再念念考:找出低廉景气的好股票——策略酌量视角的财务选股系列请教(之三)

ROIC:优中择优——策略酌量视角的财务选股系列请教(之四)

财务宗旨详尽选股:ROE、现款流及ROIC——策略酌量视角的财务选股系列请教(之五)

财务成天职析:饮水思源——策略酌量视角的财务选股系列请教(之六)

18年中报财务选股追踪:宝石理念,优化尺度——策略酌量视角的财务选股系列请教(之七)

开荒A股现款流量表——策略酌量视角的财务选股系列请教(之八)

成长股的黄金选股法例——财务选股系列之九

19年一季报财务选股扫尾——财务选股系列之十

19年中报财务选股追踪及讲求——策略酌量视角的财务选股系列请教(之十一)

【东方策略】财务选股策略净值转变高——策略酌量视角的财务选股系列(之十三)

【东方策略】A股“极致优秀”财报巡礼:利润表篇 ——策略酌量视角的财务选股系列之十四

再行意识PB-ROE:9个象限,9种公司及估值逻辑——财务系列第15篇

【东方策略财务深度】从目田现款流视角作念行业配置和选股

【财务选股系列】基本面预期回转策略:财务选股体系的病笃拼图

【“明星股”的成长和阑珊启示】策略酌量视角的财务选股系列之十八

如期策略

向下滑动搜检往期合并↓

【东方策略周报0915】PPI下行,估值底部

【东方策略周报0908】股市仍需恭候

【24年9月A股瞻望及十大关注标的】飘荡恭候

【东方策略周报0818】A股市集飘荡,科创板网下打新迎新规

【东方策略周报0811】内行市集飘荡,A股低位企稳

【24年8月A股瞻望及十大关注标的】静待回升

【东方策略周报0721】全面深化改动决定引颈政策场合

【东方策略周报0714】政策利好市集飞腾

【东方策略周报0707】监管层加大推动信披力度对股市的影响

【24年7月A股瞻望及十大关注标的】低点有望回升,事迹优先

【东方策略周报0623】成长和红利干线,逐渐了了

【东方策略周报0615】市集回调,成长略优

【24年6月A股瞻望及十大关注标的】以我为主,如释重担

【东方策略周报0609】成长与价值共振

【东方策略周报0421】蓝筹红利股赓续飘荡上行

【东方策略周报0414】新“国九条”成心于中国股市遥远发展

【24年4月A股瞻望及十大关注标的】平衡配置,飞腾赓续

【东方策略周报0324】平衡配置,回调便是买入契机

【东方策略周报0317】证监会政策利好股市中遥远朝上

【东方策略周报0225】A股中期飞腾行情可期

【东方策略周报0217】政策推动A股飞腾,中期刚毅配置红利板块

【东方策略周报0128】政策翻开中期飞腾通谈

【东方策略周报0121】底部飘荡仍需时刻

【东方策略周报0114】退缩类板块仍占优势

【24年6月A股瞻望及十大关注标的】以我为主,如释重担

【东方策略周报0609】成长与价值共振

【东方策略周报0107】红利板块优势或将持续

【东方主题&赛谈追踪周报】市集短期承压,恭候开荒契机

【23年11月A股瞻望及十大关注标的】拥抱产业趋势

【东方策略周报1119】经济入手持续开荒,市集厚谊向好

【东方策略周报1112】市集利好政策加码,聚焦成长行业

【东方策略周报1029】积极身分持续荟萃,市集底部不竭巩固

【东方策略周报1022】经济数据趋暖,分成征求意见出台

【东方主题&赛谈追踪周报】赛谈和主题举座调遣,静待新主题开荒厚谊

【东方策略周报1015】国际避险厚谊上升,国内积极信号不竭

【23年10月A股瞻望及十大关注标的】转变板块优势扩大

【东方主题&赛谈追踪周报】主题厚谊飞腾,得益效应加速聚焦

【东方主题&赛谈追踪周报】主题热门延续作念多见谅

【东方主题&赛谈追踪周报】指数底部区域再度证实,板块逾额收益再平衡

【东方策略周报0924】北向资金影响有限,政策提振市集信心

【东方策略周报0917】筑底行情下高分成低估值的投资逻辑

【东方主题&赛谈追踪周报】市集短期聚焦周期和医药

【东方策略周报0910】筑底流程中的配置念念路

【东方主题&赛谈追踪周报】主题行情回暖澄澈

【23年9月A股瞻望及十大关注标的】新旧动能轮流上升

【东方主题&赛谈追踪周报】厚谊底部,赓续关注超跌反弹

【东方策略周报0820】积极政策与幽闲复苏下的市集契机

【东方主题&赛谈追踪周报】市集回调,关注超跌反弹

【东方策略周报0807】政策愈加积极

【东方主题&赛谈追踪周报】市集持续飞腾,结构再度平衡

【23年7月A股瞻望及十大关注标的】市集干线仍有朝上动能

【东方策略周报0625】A股飘荡,市集对政策出台预期进步

【东方策略周报0618】政策出台预期升温,市集回暖

【东方主题&赛谈追踪周报】市集暖意更浓,干线强势依旧

【东方策略周报0611】飘荡市集赓续关注东谈主工智能

【23年6月A股瞻望及十大关注标的】新旧动能再行碰撞,相对看好新经济动能

【东方主题&赛谈追踪周报】市集尝试再平衡,干线暂未动摇

【东方策略周报0527】中遥远配置干线仍以数字经济和央企为主

【东方主题&赛谈追踪周报】大势调遣中,TMT进展较好

【东方策略周报0521】经济复苏场合不变,股市仍有较大韧性

【东方策略周报0514】中特估行情调遣不改遥远飞腾趋势

【东方主题&赛谈追踪周报】干线调遣,市集参预缩容避险阶段

【23年5月A股瞻望及十大关注标的】在高成长的细分规模中寻找预期差

【东方主题&赛谈追踪周报】赓续信守全年干线

【东方策略周报0423】央企主题和数字经济轮流飞腾

【东方主题&赛谈追踪周报】落潮期亦是布局期

【东方策略周报0416】热门扩散,市集稳步上扬

【东方主题&赛谈追踪周报】干线调遣出现,轮动信号加强

【东方主题&赛谈追踪周报】市集持续回暖,各行业轮替飞腾

【东方策略周报0409】经济数据持续开荒,科技主导行情赓续

【23年4月A股瞻望及十大关注标的】新旧动能兼修,偏向平衡配置

]article_adlist-->如期大类资产配置向下滑动搜检往期合并↓

若何看待股市和汇市的强弱分化

【大类资产配置2024年度投资策略】均值回首的力量

关注现时黄金ETF的配置价值

【五月大类资产配置策略】聚焦高质地发展

【东方策略】若何看待最近黄金价钱飞腾

【三月大类资产配置策略】慢便是快,行稳而致远

【二月大类资产配置策略】春季开荒、静待花开

【大类资产配置2023年度策略】中国资产:不细则世界的细则契机

【十一月份大类资产配置策略】权柄资产迎来高配契机

【九月份大类资产配置策略】弱现实,弱预期

【八月份大类资产配置策略】从分母端驱动到分子端考证

七月份大类资产配置策略

【大类资产配置2022年中期策略】以我为主,守正独特

【五月份大类资产配置策略】稳增长提振市集信心

2022年二季度大类资产配置瞻望

关注现时黄金ETF的配置价值

ESG专题

向下滑动搜检往期合并↓

2023年沪深300ESG请教信披近况

2023年上海国企ESG信息线路近况

【央国企改动专题酌量】以ESG理念推动央企市值不停

新质出产力,市集新能源

ESG视角看央企市值不停窥伺

【ESG视角看国企改动系列之二】国企改动优化公司责罚,东谈主工智能赋能企业效益

ESG视角看央企市值不停窥伺

完善中国特点当代企业轨制,从ESG 角度看新《公司法》有哪些变化?

ISSB准则落地对投资的影响——东方证券ESG专题酌量系列之五

欧盟碳边境调遣机制(CBAM)和欧盟排放往复体系新规动态

【东方证券沪深300ESG信披系列之二】2022年沪深300ESG请教信披近况

【日股转变高系列酌量之三】ESG对日股的影响:东京证券往复所政策与上市公司责罚

【内行基金ESG酌量系列之二】Parnassus Investments的ESG整合之谈

【内行基金ESG酌量系列之一】好意思国前锋领航:指数化ESG基金特点

国外机构ESG投资案例

【东方策略】从ESG角度看央企高质地发展——央企投资系列专题之二(下)

【东方策略】从ESG角度看央企高质地发展——央企投资系列专题之二(上)

“碳”察中国绿色经济新机遇

境外ESG监管新发展

2021年沪深300ESG请教信披的近况

ESG双周报

向下滑动搜检往期合并↓

【ESG企业动态双周报第十七期】寰球最大林业碳汇技俩启动

【东方证券ESG双周报第55期】金融救助长江经济带绿色低碳高质地发展

【ESG企业动态双周报第十六期】寰球首笔绿色建筑行业ESG双向挂钩银团贷款落地

【东方证券ESG双周报第54期】系统性部署经济社会发展全面绿色转型

【ESG企业动态双周报第十五期】上海出台寰球首个绿色融资租借地方尺度

【东方证券ESG双周报第53期】加速构建碳排放双控轨制体系

【ESG企业动态双周报第十四期】中石油加入OGDC,寰球首单碳资产证券化居品在深交所挂牌

【东方证券ESG双周报第52期】加速发展节水产业,推动煤电低碳化改造

【东方证券ESG双周报第51期】TNFD发布金融机构信息线路指南,香港资助绿色和可持续金融科技主意考证测试

【ESG企业动态双周报第十三期】上海落地首笔涂料行业转型金融贷款

【ESG企业动态双周报第十二期】寰球首个超大单机容量海优势电场罢了并网发电,寰球首单绿棕收入挂钩贷款落地

【东方证券ESG双周报第50期】北京市促进ESG体系高质地发展,深圳发布寰球首个气象投融资地方尺度

【ESG企业动态双周报第十一期】钢铁行业首单可持续发展挂钩贷款落地,国产商用飞机加注生物航空燃油完成首飞

【东方证券ESG双周报第49期】国资委推动央企高尺度履行社会职守

【ESG企业动态双周报第十期】寰球最大海上光伏技俩开工,首笔生物千般性保护+ESG可持续发展挂钩贷款落地

【东方证券ESG双周报第48期】财政部进一步模范企业可持续信息线路

【ESG企业动态双周报第九期】寰球首笔“保障+转型金融贷款”落地,微软缔结碳减排公约

【东方证券ESG双周报第47期】国际ESG信披尺度互操作性加强,香港建立可持续金融分类法

【东方证券ESG双周报第45期】净零银行业定约更新气象宗旨设定指南,助力银行业机构罢了净零宗旨

【东方证券ESG双周报第44期】好意思国、新加坡出台气象信息线路功令

【ESG企业动态双周报第五期】高合汽车发布《近期劳动运营保障公告》,苹果消除电动汽车技俩

【东方证券ESG双周报第43期】A股ESG信息线路指引公开征求意见,强制线路与自发线路相结合

【ESG企业动态双周报第四期】香港顺利刊行首个多币种数字绿色债券

【东方证券ESG双周报第42期】寰球温室气体自发减排往复市集重启

【ESG企业动态双周报第三期】默克中国与华润电力签署十年绿电采购公约,DHL与RWE达成绿电遥远供应合同

【ESG企业动态双周报第二期】上海绿色金融劳动平台负责上线

【东方证券ESG双周报第41期】清秀中国建设宗旨敲定,中好意思气象四肢责任组启动会召开

【ESG企业动态双周报第一期】支付宝变更为无实控东谈主,京东诉阿里“二选一”一审胜诉

【东方证券ESG双周报第38期】中好意思加强气象配合,COP28将完成《巴黎协定》初次内行盘货

【东方证券ESG双周报第37期】TCFD发布进展请教:按TCFD建议线路信息的上市公司持续增长

【东方证券ESG双周报第36期】TNFD发布首个线路框架建议

【东方证券ESG双周报第35期】上市公司可持续发展线路指引正在酌量草拟

【东方证券ESG双周报第34期】国资委进一步模范央企控股上市公司ESG信息线路

【东方证券ESG双周报第32期】ISSB负责发布首批国际可持续信息线路尺度

【东方证券ESG双周报第31期】一季度绿色贷款保持高速增长,粤港开展碳标签互认配合

]article_adlist--> 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP